728x90

History Says the Nasdaq Could Soar: 2 Top Growth Stocks to Buy Now for the Bull Market

https://youtu.be/5kyp3HT2Y08

KEY POINTS

The Nasdaq Composite has returned an average of 215% during bull markets since 1990.

Alphabet outperformed the Nasdaq over the last five years, and strength in advertising and cloud computing could keep its stock ahead of the index during the next five years.

CrowdStrike more than doubled the Nasdaq’s return over the last three years, and that outperformance could continue as it builds steam in new cybersecurity verticals.

==============

The Nasdaq has historically produced exceptional returns during bull markets.

The Nasdaq Composite (^IXIC 0.59%) entered a new bull market in December 2022, roughly 17 months ago, and it has since advanced 68%. But history says more gains lie in store for the technology-heavy index. The Nasdaq returned an average of 215% during bull markets since 1990, and it achieved those gains over an average of 40 months.

In other words, if the current bull market aligns precisely with the historical average, the index will advance another 147% during the next two years. To be fair, that implies a somewhat unrealistic return of 57% annually. But patient investors still have reason to believe the Nasdaq is headed higher.

The index increased at 16.1% annually over the last decade, crushing the S&P 500's annual return of 12.9%, and similar results are possible in the coming years. To capitalize on that upward momentum, investors should consider buying small positions in Alphabet (GOOG 0.96%) (GOOGL 0.81%) and CrowdStrike (CRWD -1.32%). Here's why.

1. Alphabet

Alphabet has two important growth engines: digital advertising and cloud computing. Its Google subsidiary is the largest ad tech company in the world due to its ability to engage consumers and collect data. Specifically, with six products that reach 2 billion monthly users -- think Google Search, Chrome, and YouTube -- the company can efficiently capture data that helps advertisers build more successful campaigns.

Likewise, Google Cloud Platform (GCP) is the third-largest provider of cloud infrastructure and platform services. While the company trails Amazon Web Services and Microsoft Azure by a wide margin, it gained a percentage point of market share over the past year and that trend could persist as businesses invest in artificial intelligence (AI). Admittedly, Microsoft has so far outmaneuvered its peers where generative AI is concerned, but Google is a long-standing leader in AI research and its technological prowess should not be underestimated.

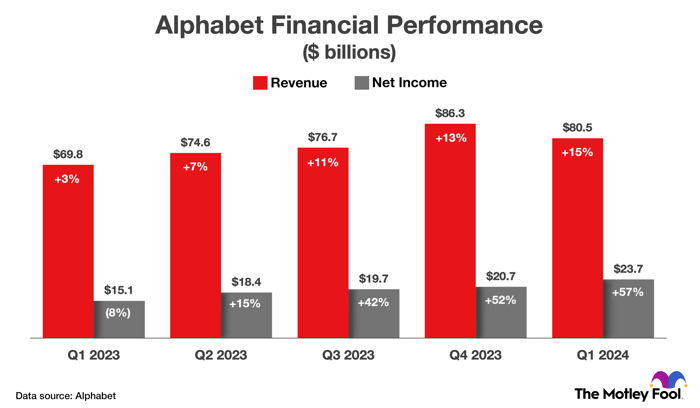

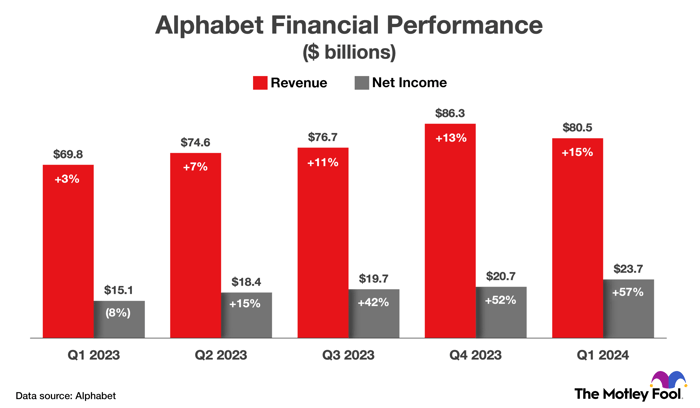

In the first quarter, Alphabet reported its fourth consecutive acceleration in top- and bottom-line growth, as shown in the chart below. Revenue increased 15% to $80.5 billion due to especially strong growth in Google Cloud, the segment comprising cloud computing services and office productivity software. Meanwhile, GAAP net income soared 57% to $23.7 billion, helped along by a continued focus on cost control.

Going forward, Wall Street analysts estimate that Alphabet will grow earnings per share at 17% annually over the next three to five years. That forecast makes its current valuation of 26.8 times earnings seem reasonable, despite being a premium to the three-year average of 24.6 times earnings. From that valuation, I believe Alphabet can outperform the Nasdaq Composite over the next five years, as it did over the last five.

2. CrowdStrike

CrowdStrike offers more than two dozen cybersecurity products through a single platform. The company is a market leader in endpoint security software and MDR (managed detection and response) services, but its platform addresses multiple end markets and CrowdStrike is gaining share in several of them, including cloud security, identity protection, and security information and event management (SIEM).

CEO George Kurtz attributes that success to superior artificial intelligence capabilities and unique engineering that makes its platform the "easiest and fastest cybersecurity technology to deploy." Additionally, businesses are increasingly interested in reducing costs by consolidating on a single platform, especially one with a reputation for industry-leading threat detection like CrowdStrike's Falcon platform.

CrowdStrike reported strong financial results in the fourth quarter. Revenue increased 33% to $845 million and non-GAAP net income jumped 102% to $0.95 per diluted share. In the press release, Kurtz said, "Customers favor our single platform approach." He also noted that businesses are standardizing on Falcon for its cloud security, identity protection, and LogScale next-gen SIEM solutions.

Management also noted strong momentum with new products, including its IT automation software (Falcon for IT) and generative AI assistant (Charlotte AI). Falcon for IT is significant because it extends CrowdStrike's addressable market into the security-adjacent realm of observability by addressing use cases like compliance and performance monitoring. Similarly, Charlotte AI lets the company tap demand for automation.

Going forward, CrowdStrike has several tailwinds at its back. First, cyberattacks are becoming more sophisticated. Second, many enterprises still buy more than 60 point products, and half still use legacy antivirus, which fails to detect 39% of malicious software. As a result, deploying effective cybersecurity solutions (especially platforms that consolidate products) has become an IT budget priority.

With that in mind, Wall Street expects CrowdStrike to grow revenue at 29% annually over the next five years. That consensus estimate makes its current valuation of 28 times sales look reasonable. CrowdStrike more than doubled the return of the Nasdaq Composite over the last three years, and I believe it can outperform over the next five years from its current valuation.

https://www.fool.com/investing/2024/05/28/nasdaq-can-soar-2-top-growth-stocks-to-bull-market/

역사에 따르면 나스닥은 급등할 수 있습니다: 강세장에서 지금 매수해야 할 최고 성장주 2개

키 포인트

나스닥 종합지수는 1990년 이후 강세장 기간 동안 평균 215%의 수익률을 기록했습니다.

Alphabet은 지난 5년 동안 Nasdaq을 능가했으며 광고 및 클라우드 컴퓨팅의 강점으로 인해 향후 5년 동안 주가가 지수보다 앞서게 될 수 있습니다.

CrowdStrike는 지난 3년 동안 Nasdaq의 수익을 두 배 이상 증가시켰으며, 새로운 사이버 보안 분야에서 힘을 얻음에 따라 이러한 뛰어난 성과는 계속될 수 있습니다.

==============

나스닥은 역사적으로 강세장 기간 동안 탁월한 수익을 창출해 왔습니다.

나스닥 종합지수(^IXIC 0.59%)는 약 17개월 전인 2022년 12월에 새로운 강세장에 진입했으며 이후 68% 상승했습니다. 그러나 역사에 따르면 기술 중심 지수의 경우 더 많은 상승이 예상됩니다. 나스닥은 1990년 이후 강세장 기간 동안 평균 215%의 수익률을 올렸고, 평균 40개월에 걸쳐 이러한 상승세를 달성했습니다.

즉, 현재 강세장이 과거 평균과 정확하게 일치한다면 지수는 향후 2년 동안 147% 더 상승할 것입니다. 공평하게 말하자면, 이는 연간 57%의 다소 비현실적인 수익률을 의미합니다. 그러나 인내심 있는 투자자들은 여전히 나스닥이 상승할 것이라고 믿을 만한 이유가 있습니다.

이 지수는 지난 10년 동안 연간 16.1%씩 증가해 S&P 500의 연간 수익률 12.9%를 압도했으며 앞으로도 비슷한 결과가 나올 수 있습니다. 이러한 상승 모멘텀을 활용하려면 투자자는 알파벳(GOOG 0.96%)(GOOGL 0.81%) 및 CrowdStrike(CRWD -1.32%)에서 소규모 포지션 구매를 고려해야 합니다. 이유는 다음과 같습니다.

1. 알파벳

Alphabet에는 디지털 광고와 클라우드 컴퓨팅이라는 두 가지 중요한 성장 엔진이 있습니다. Google 자회사는 소비자 참여와 데이터 수집 능력으로 인해 세계 최대의 광고 기술 회사입니다. 특히 Google 검색, Chrome, YouTube 등 월간 사용자 수가 20억 명에 달하는 6개 제품을 통해 회사는 광고주가 보다 성공적인 캠페인을 구축하는 데 도움이 되는 데이터를 효율적으로 캡처할 수 있습니다.

마찬가지로 Google Cloud Platform(GCP)은 클라우드 인프라 및 플랫폼 서비스 분야에서 세 번째로 큰 제공업체입니다. 이 회사는 Amazon Web Services와 Microsoft Azure를 큰 차이로 뒤쫓고 있지만 지난 1년 동안 시장 점유율이 1% 포인트 증가했으며 이러한 추세는 기업이 인공 지능(AI)에 투자함에 따라 지속될 수 있습니다. 물론, Microsoft는 지금까지 생성 AI와 관련하여 동종 업체를 능가했지만 Google은 AI 연구 분야의 오랜 선두주자이므로 Google의 기술력을 과소평가해서는 안 됩니다.

1분기에 Alphabet은 아래 차트에 표시된 것처럼 매출 및 순익 성장이 4회 연속 가속화되었다고 보고했습니다. 클라우드 컴퓨팅 서비스와 사무 생산성 소프트웨어로 구성된 부문인 Google Cloud의 특히 강력한 성장으로 인해 매출이 15% 증가한 805억 달러를 기록했습니다. 한편, GAAP 순이익은 비용 관리에 대한 지속적인 집중에 힘입어 57% 증가한 237억 달러를 기록했습니다.

앞으로 월스트리트 분석가들은 알파벳이 향후 3~5년 동안 주당 순이익이 매년 17%씩 성장할 것으로 추정하고 있습니다. 이러한 예측에 따르면 3년 평균 수익 24.6배에 대한 프리미엄에도 불구하고 현재 가치 평가인 수익 26.8배가 합리적으로 보입니다. 이러한 평가를 통해 저는 알파벳이 지난 5년 동안 그랬던 것처럼 향후 5년 동안 나스닥 종합지수를 능가할 수 있다고 믿습니다.

2. 크라우드스트라이크

CrowdStrike는 단일 플랫폼을 통해 20개 이상의 사이버 보안 제품을 제공합니다. 이 회사는 엔드포인트 보안 소프트웨어 및 MDR(관리형 탐지 및 대응) 서비스 분야의 시장 선두주자이지만 해당 플랫폼은 여러 최종 시장을 다루고 있으며 CrowdStrike는 클라우드 보안, ID 보호, 보안 정보 및 이벤트 관리를 포함한 여러 최종 시장에서 점유율을 얻고 있습니다. (SIEM).

CEO인 George Kurtz는 이러한 성공이 자사 플랫폼을 "배포하기 가장 쉽고 빠른 사이버 보안 기술"로 만드는 우수한 인공 지능 기능과 고유한 엔지니어링 덕분이라고 생각합니다. 또한 기업에서는 단일 플랫폼, 특히 CrowdStrike의 Falcon 플랫폼과 같이 업계 최고의 위협 탐지로 명성이 높은 플랫폼에 통합하여 비용을 절감하는 데 점점 더 많은 관심을 기울이고 있습니다.

CrowdStrike는 4분기에 강력한 재무 결과를 보고했습니다. 수익은 33% 증가한 8억 4,500만 달러를 기록했고, 비GAAP 순이익은 희석 주당 0.95달러로 102% 증가했습니다. 보도 자료에서 Kurtz는 "고객은 우리의 단일 플랫폼 접근 방식을 선호합니다"라고 말했습니다. 그는 또한 기업들이 클라우드 보안, 신원 보호 및 LogScale 차세대 SIEM 솔루션을 위해 Falcon으로 표준화하고 있다고 언급했습니다.

경영진은 또한 IT 자동화 소프트웨어(Falcon for IT)와 생성 AI 도우미(Charlotte AI)를 포함한 신제품에 대한 강력한 모멘텀을 언급했습니다. Falcon for IT는 규정 준수 및 성능 모니터링과 같은 사용 사례를 해결하여 CrowdStrike의 대상 시장을 보안에 인접한 관찰 영역으로 확장한다는 점에서 중요합니다. 마찬가지로 Charlotte AI를 통해 회사는 자동화 수요를 활용할 수 있습니다.

앞으로 CrowdStrike에는 여러 가지 순풍이 있습니다. 첫째, 사이버공격이 더욱 정교해지고 있다. 둘째, 많은 기업이 여전히 60개 이상의 포인트 제품을 구매하고 있으며 절반은 여전히 악성 소프트웨어의 39%를 탐지하지 못하는 레거시 바이러스 백신을 사용하고 있습니다. 결과적으로 효과적인 사이버 보안 솔루션(특히 제품을 통합하는 플랫폼)을 배포하는 것이 IT 예산의 우선순위가 되었습니다.

이를 염두에 두고 월스트리트는 CrowdStrike가 향후 5년 동안 매년 29%의 수익 성장을 기대하고 있습니다. 이러한 합의 추정치는 현재 매출 28배의 가치 평가를 합리적으로 보이게 합니다. CrowdStrike는 지난 3년 동안 Nasdaq Composite의 수익을 두 배 이상 증가시켰으며, 현재 가치 평가에서 향후 5년 동안 더 나은 성과를 낼 수 있다고 믿습니다.

728x90

'해외 주식 종목 찾기' 카테고리의 다른 글

| 워렌 버핏이 캐나다에 투자하기 전에 매수햐야할 주식 3가지 (0) | 2024.05.31 |

|---|---|

| Cathie Wood Goes Bargain Hunting: 3 Stocks She Just Bought (0) | 2024.05.30 |

| 3 Innovative Tech Stocks Ready for 100% Gains in 5 Years (0) | 2024.05.29 |

| 3 AI Stocks That Will Make Investors Very Happy in 2024 (0) | 2024.05.29 |

| $10K Slam Dunks: 3 Stocks to Buy Without Hesitation (0) | 2024.05.29 |